Artículo publicado el 17 de enero de 2020

We all know what to do, we just don’t know how to get re-elected after we’ve done it.

Jean-Claude Juncker

Los sistemas previsionales en el mundo enfrentan un desafío como pocas veces han tenido desde su creación en el Siglo XIX.

En efecto, los cambios demográficos –mayor expectativa de vida, menor tasa de natalidad- inciden en regímenes concebidos en base al reparto, donde los activos financian a los pasivos.

La realidad actual es que vivimos unos 20 años sin trabajar, a cargo de nuestras familias, ahorramos luego 30 años un porcentaje de nuestro sueldo (que en Uruguay suma el 22,5% entre aporte patronal y personal) y al jubilarnos queremos vivir más de 20 años, con el 70% de nuestro último sueldo. Resolver estas tensiones entre la realidad demográfica y las expectativas individuales es sin duda, el desafío de los tiempos que corren.

En atención a ello, los diferentes países han adoptado diversas medidas que van desde cambios radicales hacia sistemas de capitalización individual, hasta cambios paramétricos manteniendo los sistemas de reparto, pasando por combinaciones o sistemas mixtos.

Este último es el caso del sistema uruguayo desde el año 19961: un sistema mixto, sobre la base de un pilar de Reparto a cargo del Banco de Previsión Social (BPS), que recibe aproximadamente el 75% de los recursos de aportes previsionales (el 100% de los aportes patronales y una parte de los personales), y uno de Capitalización individual administrado por las Administradoras de Fondos de Ahorro Previsional (AFAP), en la etapa de acumulación.

Para sueldos hasta 57.846 $ (unos 1.600 USD), el trabajador no tiene obligación de ingresar a una AFAP, podría destinar el 100% de sus aportes personales al BPS. Sin embargo el 90% de ellos igual se afilia, ya que entiende que le es conveniente hacerlo y así, destinan la mitad de sus aportes al BPS y la mitad a su AFAP2. Para estos casos, la ley prevé que el tramo de jubilación por BPS se incremente en un 50%, haciendo más atractiva aún la afiliación3.

El trabajador logra así, al cabo de su vida activa, una jubilación básica, servida por el BPS y una renta vitalicia complementaria a cargo de una compañía de seguros a partir de su ahorro en una AFAP.

En Uruguay funcionan actualmente cuatro AFAP: Integración (con Banco Bandes, CABAL y FUCAC como accionistas); República (cuyos accionistas son el Banco de la República Oriental del Uruguay, Banco de Previsión Social y Banco de Seguros del Estado); Sura (con el Grupo de Inversiones Suramericana como accionista) y UniónCapital (100% de Banco Itaú Uruguay).

Estas cuatro empresas administran casi 15.000 millones de dólares (más del 25% del PBI), propiedad de más de 1.400.000 trabajadores (aproximadamente el 90% del total de cotizantes del BPS).

El punto de vista del trabajador:

El objetivo de las AFAP es administrar el dinero de los afiliados de forma rentable y segura, de manera que tengan en su retiro una buena renta que complemente la jubilación de BPS. En estos 23 años, han logrado una rentabilidad de los Fondos administrados de 7.5% anual a precios constantes.

En https://unioncapital.com.uy/simular-jubilacion se puede estimar cuál sería la jubilación total de una persona con y sin AFAP (con y sin Art. 8º en la “jerga” local). Así por ejemplo: un hombre de 20 años, que empieza a trabajar y gana 30.000 $ de sueldo, tiene una tasa de reemplazo4 de 52% (a los 60 años) si opta por tener AFAP y de 45% si no opta por ello. En otro ejemplo, una mujer, con similares características de empleo tiene tasas de reemplazo de 62% y 50% con y sin AFAP respectivamente.

Este sistema sirve especialmente a los más jóvenes (tienen toda la vida activa por delante para acumular rentabilidad en sus cuentas) y a las personas de menores salarios (tienen una bonificación especial en el tramo de Reparto).

Otra manera de mirar la incidencia de la actuación de las AFAP desde el punto de vista del trabajador, es analizar la composición actual de una cuenta de un afiliado que haya aportado regularmente desde 1996. Del total de su fondo acumulado, deflactado año a año, aproximadamente 50% corresponde a los aportes realizados por él (netos de comisión de administración y prima de seguro colectivo) y el restante 50% es la ganancia obtenida por su AFAP para él.

Estos resultados se han logrado en un lapso de 23 años (desde que se implantó el nuevo sistema previsional) en el cual se han vivido dos crisis importantes: la interna en 2002 y la internacional en 2008. Es decir, que el sistema ha estado sometido a stress extremos e igualmente presenta buenos resultados.

El punto de vista del país:

Del total de Fondos administrados, más de 2.300 MM USD (casi un 4% del PBI) se encuentra invertido en proyectos productivos: parques eólicos, carreteras, bosques, inmuebles para viviendas y oficinas, entre otros.

Esta inversión llega al 6% del PBI si se toman en cuenta los fondos comprometidos pero no integrados aún.

El deber fiduciario de las AFAP es maximizar el Fondo de cada trabajador para su futura jubilación, no desarrollar el mercado de capitales local. Sin embargo, con estas inversiones, este mercado de capitales naturalmente se va desenvolviendo. Esto favorece el crecimiento de la economía y el empleo formal, generando un círculo virtuoso que beneficia a los afiliados a través de mayores aportes y más rentabilidad en sus cuentas de ahorro individual.

A su vez, las AFAP son los principales proveedores de financiamiento en moneda local a largo plazo y los inversores institucionales más relevantes en el mercado de valores público y privado.

Un sistema vivo

A 23 años de su creación, sin duda que el actual sistema mixto requiere reformas, en tanto es un sistema vivo que se debe ir adecuando a las diferentes realidades económicas, sociales y demográficas del país.

La particularidad de que cuente con dos pilares, uno de Reparto y otro de Capitalización individual, hace que los desafíos que enfrentan ambos sean bien distintos: mientras que el primer pilar tiene un problema de sostenibilidad, el segundo tiene que atacar los temas de concentración y diversificación para mejorar las jubilaciones.

Desafíos del pilar de Reparto

Los desafíos en este pilar, se relacionan con la sostenibilidad.

En efecto, el sistema de reparto tiene una importante deuda implícita con los futuros jubilados. Si bien ésta no ha sido correctamente valuada en los últimos años, en un estudio del 2013, el Banco Mundial la ubicó tendiendo a 300% del PBI antes de la reforma y en el entorno del 150% del PBI con posterioridad a la misma5.

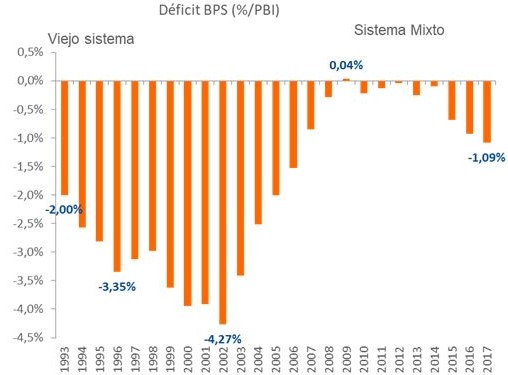

Actualmente los recursos que se obtienen por este pilar están resultando nuevamente insuficientes y su déficit se ubica en más de 1% del PBI.

Fuente: BPS

Fuente: BPS

- Se hace necesaria una nueva reforma que incorpore las variables demográficas relacionándolas en forma automática a la tasa de reemplazo. Una posibilidad es indexar la edad de jubilación al incremento de la esperanza de vida, como sucede por ejemplo, en Dinamarca.

- A su vez, se debe corregir un problema de diseño que ha llevado a un incremento llamativo de las jubilaciones por invalidez.

- En el sentido de ampliar la base de aportación, podría habilitarse a las personas jubiladas a que sigan trabajando (y aportando a la seguridad social), sin perder su jubilación. Recientemente se presentó un proyecto de ley denominado Jubilación activa voluntaria que contempla esta posibilidad.

- Por último, el sistema mixto comenzó a funcionar con todos los sectores cubiertos por el Banco de Previsión Social: Industria y Comercio; Construcción; Civil y Escolar; Rural y Servicio Doméstico. Sería saludable que se extendiera a todas las demás actividades, tal como lo mandató (sin éxito) la Ley 16.713: Profesional, Bancaria, Militar, Policial, Notarial.

Desafíos del pilar de Capitalización Individual

Los desafíos en este pilar se relacionan con la necesidad de mejorar las prestaciones.

Para ello, desde la Asociación Nacional de AFAP se han hecho algunas propuestas:

- Reducir la concentración de mercado: tanto en términos de Fondos, como de Afiliados, existe una participación de la AFAP de capital estatal de más de 56% y 39% respectivamente. Las recientes regulaciones no han hecho más que agravar esta situación6. De allí que ANAFAP propone que la asignación de afiliados obligatorios se realice según la rentabilidad neta de los Fondos (y no según la comisión de administración que en negocios de escala siempre va a ser la de la AFAP dominante), que la comisión de administración sea libre o fijada por un promedio del sistema o por un benchmark (y no en función de la comisión de la AFAP dominante) y que en los traspasos de afiliados se deba explicitar obligatoriamente la posición de la rentabilidad neta de la AFAP a la cual se traspasan.

- Promover el Ahorro Previsional Voluntario. En un contexto de persistente informalidad y huecos de aportación, este tipo de ahorro es clave para lograr mejores jubilaciones. Esta figura está contemplada en la regulación uruguaya, pero para desarrollarla, se debería desgravarla o del Impuesto a la Renta de las Personas Físicas o del Impuesto a la Asistencia a la Seguridad Social (hoy está gravada con ambos), al tiempo de dotarla de algo más de liquidez y facilidades para su constitución.

- Crear un Tercer Subfondo, voluntario para afiliados hasta 35 años que permita a las Administradoras invertir en activos que se adapten mejor al horizonte de inversión de estos trabajadores más jóvenes y así aumentar el valor esperado de sus jubilaciones. Este fondo debería poder invertir en renta variable del exterior.

Por último, es necesario introducir más competencia en el tramo de desacumulación al tiempo de mejorar las rentas previsionales de los trabajadores, a partir de su ahorro en su AFAP. Para ello, se debería permitir al afiliado optar por una renta vitalicia en UR o en UI, o que luego de alcanzar una renta vitalicia adecuada pueda optar entre diferentes alternativas con el saldo remanente de su cuenta individual, tales como: la compra de un retiro programado ajustable por inflación, o en dólares, o de una renta vitalicia adicional ajustable en similares condiciones, o de una renta permanente que le permita gozar de los intereses y dejar el capital heredable, entre otras posibilidades.

Desafíos comunes

El envejecimiento de la población es un tema común en todas las sociedades modernas. A su vez, el comportamiento humano lleva a que este problema sea evitado o postergado ya que no se percibe la urgencia del mismo: ni a nivel personal, ni mucho menos a nivel social.

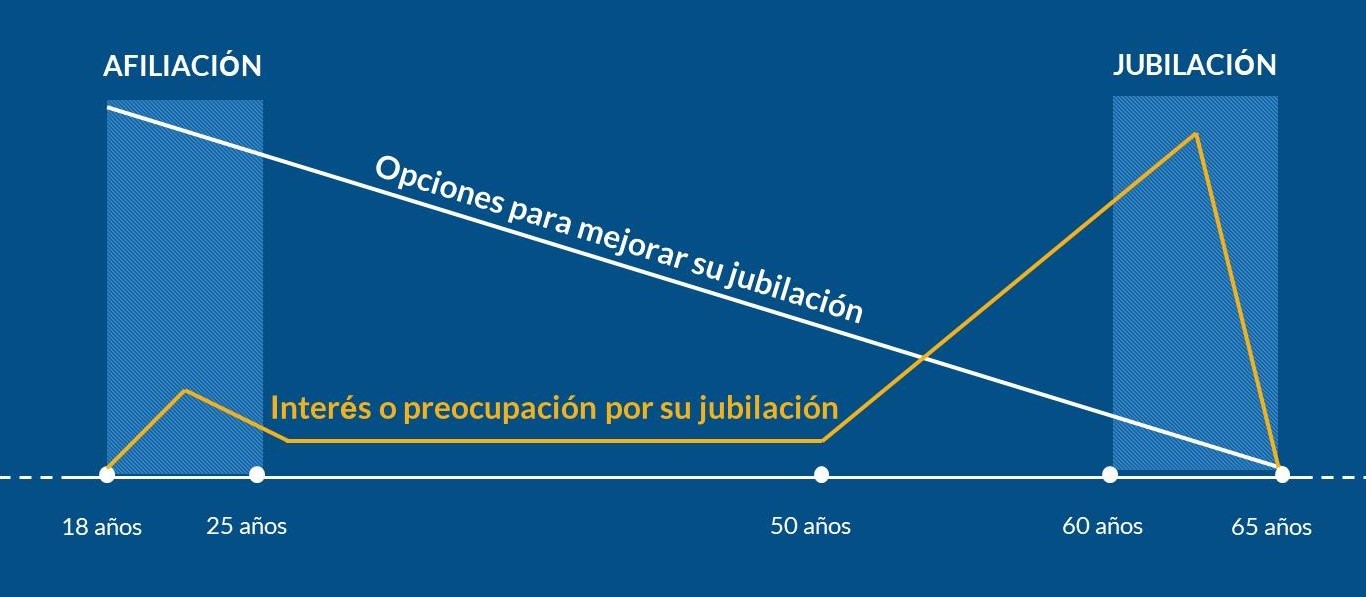

La siguiente gráfica es ilustrativa de esta situación:

Creada por The Electric Factory

En las etapas tempranas de la vida no hay mayor preocupación por la vejez o la jubilación y recién sobre los cincuenta años, el interés comienza a crecer. Pero las verdaderas opciones para mejorar su retiro, justamente se dan cuanto más joven es el trabajador.

El gran desafío entonces, es poder comunicar a los más jóvenes la necesidad de ocuparse de estos temas y de ahorrar tempranamente para su futura jubilación.

1Ley 16.713 de 11 de septiembre de 1995.

2Para sueldos superiores a 173.539$ (unos 4.800 USD), no existe obligación de aportar a la seguridad social, ni por parte del empleador ni por parte del trabajador.

3Esta bonificación de 50% se financia con parte de los aportes patronales que van íntegros al BPS. Se configura así, una transferencia desde los sueldos más altos a los más bajos: algo muy uruguayo.

4Tasa de reemplazo: jubilación sobre último sueldo nominal. El sueldo líquido (neto de aportes) es aproximadamente un 80% del nominal, con lo que la tasa de reemplazo sobre dicho sueldo líquido es del 65%.

5Más allá de las pensiones contributivas. Catorce experiencias en América Latina, página 25.

6Leyes 19.162 y 19.590

Artículo publicado en la revista Funds Society

Ec. María Dolores Benavente

Acerca del autor: Ex Gerente General de Unión Capital AFAP.

@UnionCapital_UY